Introduction

L’assurance-vie demeure l’un des piliers de la gestion de patrimoine en France, particulièrement pour les investisseurs à la recherche d’un cadre fiscal avantageux, d’une grande souplesse d’allocation et d’outils de transmission optimisés. Mais dans un contexte marqué par la volatilité des marchés, la remontée des taux et l’inflation persistante, les stratégies traditionnelles ne suffisent plus à générer de la performance sur le long terme.

Pour construire une épargne durable, il est désormais essentiel d’intégrer des supports plus dynamiques : fonds € boostés, ETF, produits structurés calibrés et FCPR rigoureusement sélectionnés. Bien combinés, ces outils permettent d’optimiser le couple rendement/risque et d’exploiter pleinement les atouts de l’assurance-vie moderne.

Pourquoi l’assurance-vie reste incontournable pour une épargne long terme ?

Une enveloppe fiscale toujours aussi attractive

Malgré les évolutions réglementaires de ces dernières années, l’assurance-vie conserve un avantage fiscal inégalé, surtout à long terme. Passé huit ans, les rachats bénéficient d’un abattement annuel de 4 600 € pour une personne seule (9 200 € pour un couple), sur les gains, avant application de la flat tax ou de l’imposition au barème.

A noter que l’investisseur paiera toujours les prélèvements sociaux de 17,2% sur le montant du rachat partiel.

Ce traitement fiscal permet de sortir progressivement son épargne, sans alourdir sa fiscalité globale. Pour les cadres dirigeants et chefs d’entreprise, cette flexibilité est précieuse : elle autorise une optimisation fine, en phase avec les autres sources de revenus ou les moments clés (cession, retraite, transmission).

Par ailleurs, en cas de décès, le contrat permet une transmission hors succession avec un abattement de 152 500 € par bénéficiaire (sur les primes versées avant 70 ans). Un levier puissant pour organiser la transmission de patrimoine dans un cadre sécurisé.

Une flexibilité d’allocation unique sur le marché

L’un des atouts majeurs de l’assurance-vie réside dans sa capacité à s’adapter à tous les profils d’investisseurs et à toutes les conjonctures de marché. Du plus prudent au plus dynamique, chacun peut y construire un portefeuille multi-supports cohérent avec ses objectifs.

- Les contrats récents en architecture ouverte donnent accès à plusieurs centaines de supports : OPCVM, SCPI, ETF, FCPR, fonds ISR, produits structurés…

- Les arbitrages entre supports sont exonérés de fiscalité, tant qu’il n’y a pas de rachat : cela permet d’ajuster son allocation sans frottement fiscal.

- La possibilité d’activer des mandats de gestion pilotée ou des options automatiques (rééquilibrage, sécurisation des gains, stop-loss) améliore la gestion dans le temps.

Cette modularité d’investissement, rare sur d’autres véhicules, fait de l’assurance-vie un véritable outil de gestion active du patrimoine.

Un outil patrimonial intergénérationnel puissant

Au-delà de l’investissement, l’assurance-vie est un véritable outil de stratégie patrimoniale. Elle permet d’articuler objectifs personnels, familiaux et professionnels à moyen et long terme.

{{cta-CAVSUCCESSION="/cta"}}

Quelques usages avancés :

- Anticiper une transmission en douceur grâce aux abattements par bénéficiaire.

- Démembrer la clause bénéficiaire du contrat pour protéger le conjoint survivant tout en transmettant aux enfants.

- Financer les études d’un enfant ou préparer un projet immobilier pour un proche, tout en gardant la main sur les capitaux.

- Envisager une retraite complémentaire optimisée en phase de cession d’entreprise, en calibrant les rachats selon la fiscalité.

Enfin, contrairement à d'autres produits (PEA, PER), l’assurance-vie n’a pas de plafond de versement ni de blocage de capital, ce qui la rend adaptée aux patrimoines évolutifs.

FCPR : intégrer le non-coté pour dynamiser son assurance-vie

Qu’est-ce qu’un FCPR et pourquoi en intégrer dans son contrat ?

Les FCPR (Fonds Communs de Placement à Risques) sont des véhicules d’investissement spécialisés dans le capital-investissement, c’est-à-dire l’investissement dans des sociétés non cotées. Concrètement, ils permettent aux épargnants d’accéder à un univers jusqu’ici réservé aux investisseurs institutionnels ou aux family offices : start-ups, PME en croissance, opérations de LBO, capital-développement, fonds de dette privée etc.

Pourquoi cela a du sens dans une assurance-vie ?

Parce que ces actifs, bien que moins liquides, offrent des perspectives de rendement bien supérieures aux marchés cotés, sur le long terme. Dans une enveloppe orientée épargne durable, comme l’assurance-vie, l’horizon d’investissement est suffisamment long (8-10 ans et plus) pour absorber l’illiquidité inhérente au non-coté.

Les avantages spécifiques des FCPR dans un contrat d’assurance-vie

Investir dans un FCPR via l’assurance-vie présente plusieurs avantages décisifs :

- Accès facilité : contrairement aux FCPR détenus en compte-titres (soumis à conditions d’éligibilité), l’assurance-vie démocratise leur accès, avec des tickets d’entrée plus accessibles (souvent à partir de 5 000 €).

- Fiscalité différée : les plus-values générées par le FCPR sont encapsulées dans le contrat, ce qui permet de différer l’imposition tant qu’aucun rachat n’est effectué.

- Transmission optimisée : en cas de décès, les parts du FCPR bénéficient de l’abattement assurance-vie de 152 500 € par bénéficiaire, avec une gestion facilitée de la clause bénéficiaire.

Enfin, dans une optique ESG ou d’investissement responsable, certains FCPR sont labellisés ISR ou France Relance, et financent l’économie réelle locale.

Exemples concrets de performances et points de vigilance

Les performances moyennes des FCPR varient fortement selon les gérants et les stratégies (capital-développement, venture, buy-out).

→ Historiquement, les meilleurs FCPR affichent des TRI annuels de 6 % à 10 %, avec des pointes supérieures à 12 % sur certaines poches sectorielles (tech, santé, transition énergétique, infrastructures).

Mais attention : ce type de support présente des risques spécifiques :

- Illiquidité : la compagnie d’assurance assure la liquidité, néanmoins compte tenu de l’illiquidité du support, impose des pénalités de 2 à 5% en cas de sortie avant 5 ans.

- Risque de perte en capital, surtout dans les FCPR early-stage ou spécialisés.

- Complexité des valorisations, peu lisibles par les investisseurs non avertis.

D’où l’importance de bien sélectionner les fonds et de s’appuyer sur un professionnel indépendant pour bâtir une allocation maîtrisée.

FCPR et fiscalité dans l’assurance-vie : un tandem gagnant ?

En assurance-vie, la fiscalité est très avantageuse :

- Aucun frottement fiscal pendant la durée du contrat, même si le FCPR distribue ou valorise ses actifs.

- En cas de rachat partiel ou total, c’est la fiscalité classique de l’assurance-vie qui s’applique (abattement après 8 ans, flat tax ou barème).

- Et en cas de décès, les règles de succession ultra-favorables de l’assurance-vie s’appliquent, sans contrainte de détention minimale.

Produits structurés : allier rendement et protection partielle du capital

{{cta-pk-invest-stru="/cta"}}

Comment fonctionnent les produits structurés dans une assurance-vie ?

Les produits structurés sont des instruments financiers hybrides, conçus pour répondre à un objectif précis de rendement, tout en intégrant un niveau de protection du capital partiel ou total, selon les formules choisies.

Dans le cadre d’une assurance-vie, ces produits prennent la forme d’unités de compte (UC) et sont sélectionnés selon leur profil rendement/risque calibré.

→ Par exemple : un produit structuré à barrière permet d’obtenir un coupon annuel de 6 à 8 % si un indice boursier de référence (comme l’Euro Stoxx 50) reste au-dessus d’un certain seuil. En cas de baisse, le capital est protégé. Ce type de produit permet donc de générer de la performance même dans un marché qui stagne ou en baisse.

Adapter le couple rendement/risque selon son profil d’investisseur

L’atout des produits structurés réside dans leur grande modularité. Il est possible de personnaliser le niveau de risque, la durée, la barrière de protection, et même l’indice sous-jacent.

Pour un profil prudent :

- Produits avec capital 100% garanti (à maturité) et coupons modérés 4 à 5 %.

Pour un profil équilibré :

- Produits avec protection partiel du capital en cas de baisse du sous-jacent jusqu’à 60% et coupons entre 7 et 9 %.

Pour un profil dynamique :

- Produits avec protection partiel du capital en cas de baisse du sous-jacent jusqu’à 40% et coupons importants entre 9 et 12%.

L’assurance-vie permet de loger plusieurs produits structurés dans une stratégie de diversification, en mixant les sous-jacents (indices, actions, paniers), les durées, et les mécanismes.

Opportunités de marché actuelles pour les produits structurés

Dans un contexte de taux d’intérêt revenus à des niveaux historiquement attractifs, les produits structurés retrouvent un terrain favorable pour offrir de hauts coupons avec de bonnes marges de sécurité.

Par exemple :

- Un produit structuré à capital 100% garanti (à maturité) sur le sous-jacent CMS 10 ans, donne accès à des rémunérations jusqu’à 8% /an.

La remontée des taux permet aussi de concevoir des produits plus défensifs tout en conservant un rendement correct, une opportunité rare pour les profils prudents.

Les erreurs à éviter : liquidité, lisibilité, échéance

Malgré leurs qualités, les produits structurés ne sont pas sans contraintes, et doivent être manipulés avec rigueur :

- Illiquidité relative : une fois souscrit, un produit structuré est difficilement revendable avant échéance, sauf à un prix décoté (en fonction de la valeur liquidative).

- Complexité des mécanismes : la compréhension des barrières, des scénarios de remboursement, ou des coupons conditionnels peut être délicate. D’où l’importance d’être accompagné par un expert.

- Échéance longue : ces produits doivent être considérés sur une durée de 8 à 12 ans, et s’inscrire dans une logique long terme.

Enfin, il est déconseillé d’en faire le cœur de portefeuille. Une allocation ciblée entre 15 % et 25 % maximum, dans une stratégie diversifiée, est recommandée.

ETF : la puissance des frais réduits pour une croissance régulière

{{cta-TTCOMPRETF="/cta"}}

Pourquoi les ETF sont incontournables en gestion passive ?

Les ETF (Exchange Traded Funds) sont des fonds indiciels cotés qui répliquent la performance d’un indice boursier (ex. : MSCI World, S&P 500, Euro Stoxx 50), d’un secteur ou d’une classe d’actifs. Leur force ? Une gestion passive, transparente et ultra-compétitive en termes de coûts.

Dans le cadre d’une assurance-vie, les ETF s’intègrent parfaitement pour constituer un socle de performance long terme, grâce à trois avantages majeurs :

- Frais de gestion très bas (souvent inférieurs à 0,30 %), ce qui préserve la performance nette à long terme.

- Diversification instantanée : un seul ETF peut exposer à plusieurs centaines d’actions réparties dans le monde entier.

- Tracking précis de l’indice, sans intervention humaine coûteuse ni pari actif sur les marchés.

Choisir des ETF adaptés à une allocation long terme en assurance-vie

Tous les ETF ne se valent pas, et leur sélection dans un contrat d’assurance-vie demande rigueur et cohérence.

Voici les critères clés de sélection :

- Indice de référence robuste et lisible (ex : MSCI World action monde, S&P 500 pour les États-Unis, MSCI Emerging Markets pour les pays émergents).

- Répartition géographique équilibrée : privilégier une allocation mondiale permet de lisser les cycles économiques.

- Capitalisation importante et liquidité élevée : pour éviter les frais cachés ou les écarts de cotation.

→ Une allocation type long terme pourrait reposer sur :

- 40 % ETF Monde (MSCI World)

- 25 % ETF sectoriels (technologie, transition énergétique, défense…)

- 25 % ETF géographique (Europe, Asie, Amérique Latine…)

- 10 % ETF alternatif (Or, bitcoin, art…)

De plus en plus de contrats haut de gamme offrent désormais un accès en architecture ouverte à des ETF Amundi, iShares, Lyxor ou Vanguard, souvent logés dans des unités de compte.

Réduire les frais, maximiser la performance nette

L’un des principaux freins à la performance des contrats d’assurance-vie réside dans les frais cumulés : frais d’entrée, frais sur versements, frais de gestion internes aux supports, frais d’arbitrage…

Avec les ETF, il est possible de diviser par deux voire par trois les frais annuels, sans sacrifier la diversification.

- Un OPCVM classique peut coûter 1,5 % à 2 % par an.

- Un ETF comparable revient souvent à 0,20 % à 0,40 %.

Sur une durée de 15 à 20 ans, l’écart de frais peut générer plusieurs dizaines de milliers d’euros d’écart de performance nette sur un patrimoine conséquent.

Et dans un contrat bien choisi, les arbitrages entre ETF restent exonérés d’impôt tant qu’il n’y a pas de rachat, ce qui renforce l’efficacité à long terme.

Fiscalité avantageuse et stratégie de rééquilibrage automatique

Dans une assurance-vie, les ETF bénéficient de la même fiscalité avantageuse que les autres unités de compte :

- Pas d’imposition sur les arbitrages internes

- Abattement après 8 ans sur les rachats

- Fiscalité allégée au décès pour les versements réalisés avant 70 ans (article 990 I du CGI)

Quelle allocation optimale entre FCPR, produits structurés et ETF ?

Diversification intelligente selon l’horizon d’investissement

La clé d’une épargne performante sur le long terme repose avant tout sur une allocation stratégique bien structurée. Dans le cadre d’une assurance-vie, cela signifie combiner intelligemment différentes classes d’actifs pour lisser les risques tout en maximisant les opportunités de rendement.

Chaque support a un rôle spécifique :

- ETF : moteur de performance long terme, diversification mondiale à bas coût

- Produits structurés : outil de rendement conditionnel avec protection totale ou partielle

- FCPR : accélérateur de performance, décorrélé des marchés cotés, investissement dans des actifs réels

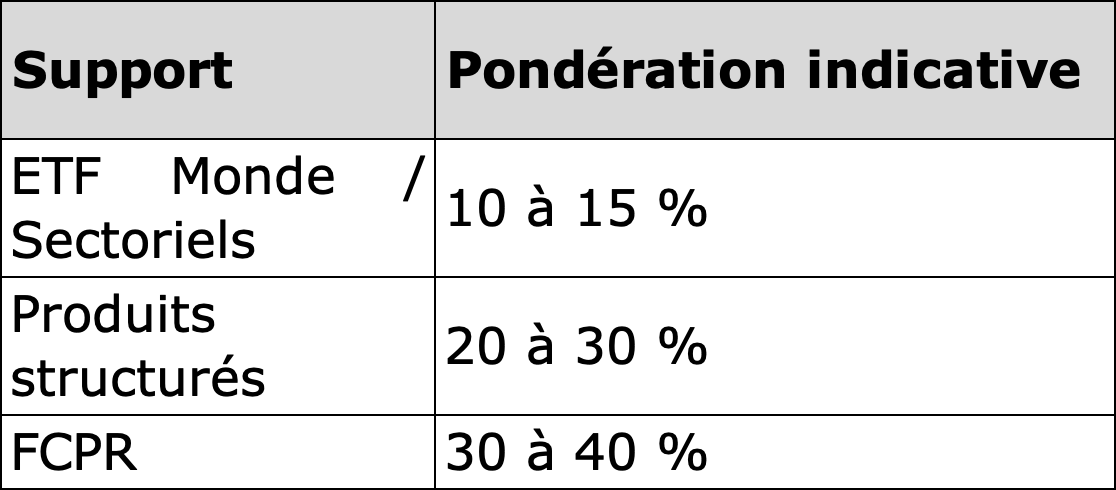

Exemple d’allocation pour un horizon de 10 à 15 ans (profil équilibré à dynamique) :

Cette répartition permet de conjuguer croissance, résilience et potentiel de surperformance. L’horizon long terme permet notamment d’absorber l’illiquidité des FCPR, tout en captant leur rendement supérieur.

Profil de risque : construire un portefeuille équilibré et évolutif

La composition du portefeuille doit avant tout s’aligner sur le profil de risque et la capacité émotionnelle de l’investisseur à supporter la volatilité. Un bon conseiller sait que la performance réelle dépend autant de la stratégie que de la discipline à la suivre.

Quelques repères :

- Profil prudent : ETF diversifié 20% + produits structurés à capital 100% garanti (70 %) + FCPR avec un risque maitrisé en dette privée 10%

- Profil équilibré : mix d’ETF actions, produits structurés dynamiques et FCPR diversifiés (LBO, PME européennes, fonds ISR).

- Profil dynamique : ETF actions monde / émergents, produits structurés offensifs, FCPR sectoriels.

Adapter l’allocation au cycle de vie patrimoniale est également clé :

- Avant 50 ans : orientation croissance, forte exposition aux actions et au non-coté

- 55-65 ans : sécurisation progressive avec produits structurés défensifs pour sécuriser les gains

Arbitrage stratégique : comment ajuster son allocation au fil du temps

L’assurance-vie offre un avantage rarement mis en avant : la possibilité d’arbitrer sans fiscalité tant qu’aucun rachat n’est effectué. Cela ouvre la voie à une gestion dynamique dans le temps, pilotée par l’environnement économique et les objectifs de vie.

Exemples d’arbitrages pertinents :

- En période de forte inflation : réduire l’exposition obligataire, renforcer ETF monde et structurés indexés à des sous-jacents réels

- En cas de forte volatilité : sécuriser une partie des gains via arbitrage vers fonds euro ou produits structurés à capital garanti

- Lors d’un événement de vie (cession d’entreprise, départ à la retraite) : réallocation vers des supports liquides ou générateurs de revenus

Une revue annuelle de l’allocation, accompagnée d’un professionnel, permet d’ajuster :

- la pondération des supports

- la stratégie d’arbitrage automatique (stop loss)

- la cohérence avec les clauses bénéficiaires ou objectifs successoraux

Conclusion

L’assurance-vie, loin d’être un simple produit d’épargne, est aujourd’hui un outil stratégique au service d’une vision patrimoniale ambitieuse et durable. En combinant intelligemment ETF à faibles frais, produits structurés et FCPR rigoureusement sélectionnés, il est possible de bâtir une allocation robuste, diversifiée et adaptée aux enjeux du long terme.

Mais la clé de la performance ne réside pas uniquement dans les supports choisis. Elle tient aussi dans la cohérence globale de votre stratégie, la régularité du pilotage et l’alignement avec vos objectifs personnels, professionnels et familiaux.

Avant d’investir, prenez le temps de faire un point structuré sur votre situation patrimoniale, vos objectifs d’épargne, et votre profil de risque. C’est à cette condition que votre assurance-vie deviendra un véritable levier de performance et de sérénité.

Le cabinet se tient naturellement à votre disposition pour répondre à vos questions ou pour vous accompagner dans la construction d’une stratégie d’épargne sur-mesure, performante et adaptée à vos ambitions de long terme.